Uno degli errori più comuni e pericolosi che gli investitori commettono è credere che “questa volta è diverso”. Secondo Howard Marks, nel suo libro Mastering the Market Cycle: Getting the Odds on Your Side, questa convinzione porta gli investitori a ignorare le lezioni del passato, convinti che i cicli di mercato possano essere superati grazie a nuove condizioni economiche, politiche o tecnologiche. Tuttavia, la realtà dimostra che, pur con alcune variazioni, i mercati tendono a ripetere andamenti ciclici a causa della natura umana e delle dinamiche economiche di base.

Perché i cicli tendono a ripetersi?

Marks sottolinea che i cicli di mercato sono guidati da fattori psicologici ed economici ricorrenti, tra cui:

- La tendenza umana all’eccesso

- Gli investitori spesso oscillano tra euforia e paura, portando a comportamenti irrazionali come l’acquisto eccessivo durante i rialzi e il panico durante i ribassi.

- La storia ha dimostrato che i mercati tendono a esagerare sia nella fase di espansione che in quella di contrazione.

- La difficoltà di ricordare il passato

- Con il passare del tempo, le generazioni di investitori cambiano e le lezioni del passato vengono dimenticate.

- Gli investitori spesso credono che condizioni attuali uniche giustifichino valutazioni esagerate o pessimismo eccessivo.

- L’invariabilità dei fondamentali economici

- I principi base della domanda e dell’offerta, del credito e della liquidità rimangono costanti nel tempo.

- Gli errori nelle valutazioni aziendali, la leva finanziaria e la speculazione sono ciclicamente ricorrenti.

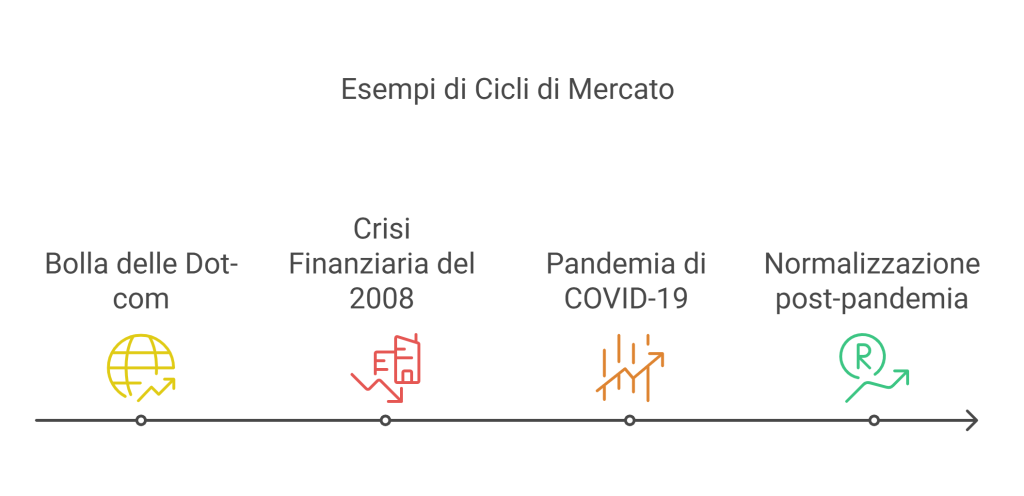

Esempi storici di andamenti ciclici

Marks nel suo libro evidenzia numerosi esempi storici in cui gli investitori hanno creduto che “questa volta è diverso”, solo per essere smentiti dalla realtà ciclica dei mercati:

- La bolla delle Dot-com (1999-2000)

- Gli investitori credevano che Internet avrebbe rivoluzionato l’economia in modo tale da giustificare valutazioni esorbitanti.

- La successiva correzione dimostrò che le dinamiche di crescita sostenibile e redditività rimanevano cruciali.

- La crisi finanziaria del 2008

- L’eccessivo affidamento sul settore immobiliare e sugli strumenti finanziari complessi ha portato alla convinzione che il mercato fosse immune ai rischi.

- La bolla dei mutui subprime e la conseguente crisi hanno dimostrato come la leva finanziaria e l’avidità possano portare a gravi squilibri.

- La pandemia di COVID-19 e la ripresa del mercato

- Durante la pandemia, alcuni investitori hanno creduto che il cambiamento delle abitudini economiche avrebbe giustificato la crescita indefinita di alcuni settori, come la tecnologia.

- Tuttavia, la successiva normalizzazione ha riportato l’attenzione su metriche di valutazione più tradizionali.

Strategie per evitare la trappola

Gli investitori possono proteggersi dalla trappola del “questa volta è diverso” adottando un approccio disciplinato e realistico:

- Studiare la storia dei mercati

- Analizzare le performance di mercato passate per identificare pattern ricorrenti.

- Riconoscere che, sebbene i dettagli possano cambiare, le dinamiche sottostanti restano le stesse.

- Mantenere una visione a lungo termine

- Evitare di farsi influenzare dall’euforia del momento e concentrarsi sui fondamentali economici.

- Pianificare il portafoglio con una logica di lungo periodo basata su dati oggettivi.

- Diversificare gli investimenti

- Evitare concentrazioni eccessive su settori o asset specifici, mantenendo un portafoglio bilanciato.

- La diversificazione riduce il rischio di essere colpiti da bolle speculative o crisi settoriali.

- Essere scettici nei momenti di estrema euforia o panico

- Se un asset sembra crescere troppo velocemente rispetto ai fondamentali, potrebbe essere segno di una futura correzione.

- D’altro canto, mercati in forte ribasso possono offrire opportunità di acquisto.

- Rispettare le valutazioni tradizionali

- Continuare ad applicare indicatori finanziari consolidati come il P/E ratio, il rapporto prezzo/flusso di cassa e la crescita degli utili.

Conclusione

La convinzione che “questa volta è diverso” è una delle insidie più pericolose per gli investitori. La storia ha dimostrato che i cicli di mercato tendono a ripetersi, poiché le forze sottostanti, come la psicologia umana e le dinamiche economiche, rimangono costanti. Adottare un approccio basato sull’analisi storica, la disciplina e il pensiero critico è essenziale per evitare errori costosi e ottenere risultati di investimento sostenibili nel tempo. Come insegna Howard Marks, imparare dal passato è la chiave per affrontare con successo il futuro.