In un’epoca in cui i confini tra performance operativa e percezione di mercato sono sempre più sfumati, integrare controllo di gestione e analisi dei titoli azionari rappresenta non solo un’opportunità, ma una necessità.

Ogni KPI aziendale — dai margini alla rotazione del capitale, dal cash flow alla crescita organica — ha un riflesso diretto o indiretto sul valore di borsa dell’impresa. E viceversa, l’andamento delle azioni fornisce segnali anticipatori sulla fiducia degli investitori, sulla coerenza strategica e sull’efficacia della governance.

Unire questi due mondi, storicamente separati, significa dotarsi di una lente più completa per prendere decisioni di business informate, proattive e allineate al contesto competitivo e finanziario globale.

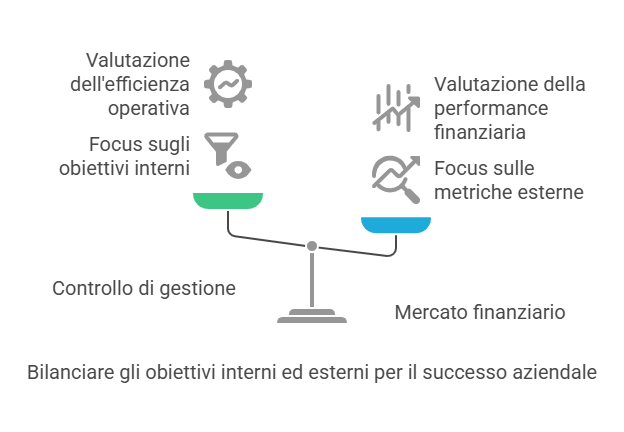

1. Due mondi che dialogano poco, ma parlano la stessa lingua: il valore

Tradizionalmente, il controllo di gestione si concentra su obiettivi interni:

-

Marginalità operativa

-

Budget vs actual

-

Efficienza dei processi

-

Costi fissi e variabili

Dall’altra parte, il mercato finanziario guarda a:

-

Earning per share (EPS)

-

EBITDA multipli

-

ROIC e ROE

-

Outlook futuro e guidance

Eppure, questi mondi parlano della stessa cosa: creazione di valore.

Il primo lo misura “dentro l’azienda”, il secondo lo valuta “dall’esterno”. Il punto di contatto? La capacità dell’azienda di generare ritorni sostenibili nel tempo.

2. L’approccio integrato: KPI operativi che anticipano segnali di borsa

Integrare le due prospettive significa leggere i KPI non solo come indicatori di efficienza, ma come precursori del sentiment del mercato.

Alcuni esempi chiave:

-

EBIT margin in calo → possibile revisione al ribasso degli utili attesi → pressione sul titolo

-

Aumento del capitale circolante → peggioramento del free cash flow → rischio di riduzione nei buyback

-

Costi fissi in espansione su volumi stabili → leva operativa negativa → rischio di revisione multipli

In questo senso, il controller assume un ruolo strategico: non si limita a misurare performance, ma aiuta il management a interpretare gli impatti finanziari sul valore percepito dagli investitori.

3. L’analisi azionaria come specchio della coerenza strategica

Il comportamento del titolo in borsa può — se ben analizzato — diventare uno strumento di autodiagnosi aziendale.

-

Sottoperformance rispetto ai competitor? Può indicare una strategia poco chiara o mal comunicata

-

Elevata volatilità del titolo? Potrebbe riflettere debolezze nella governance o nella trasparenza informativa

-

Reazione negativa a una trimestrale in linea? Forse le aspettative del mercato erano troppo alte, o l’allocazione del capitale è percepita come inefficiente

Questa lettura serve al CFO e al business analyst non per “inseguire la borsa”, ma per capire dove si allinea o si distanzia la percezione esterna rispetto alla realtà interna.

Un delta da analizzare con lucidità, non con emotività.

4. Verso un cruscotto integrato: come costruire la sintesi tra numeri interni e segnali di mercato

L’obiettivo finale è creare una dashboard che combini KPI gestionali e metriche di mercato, a supporto delle decisioni:

Questa matrice può essere aggiornata mensilmente o trimestralmente, diventando una piattaforma decisionale per il top management.

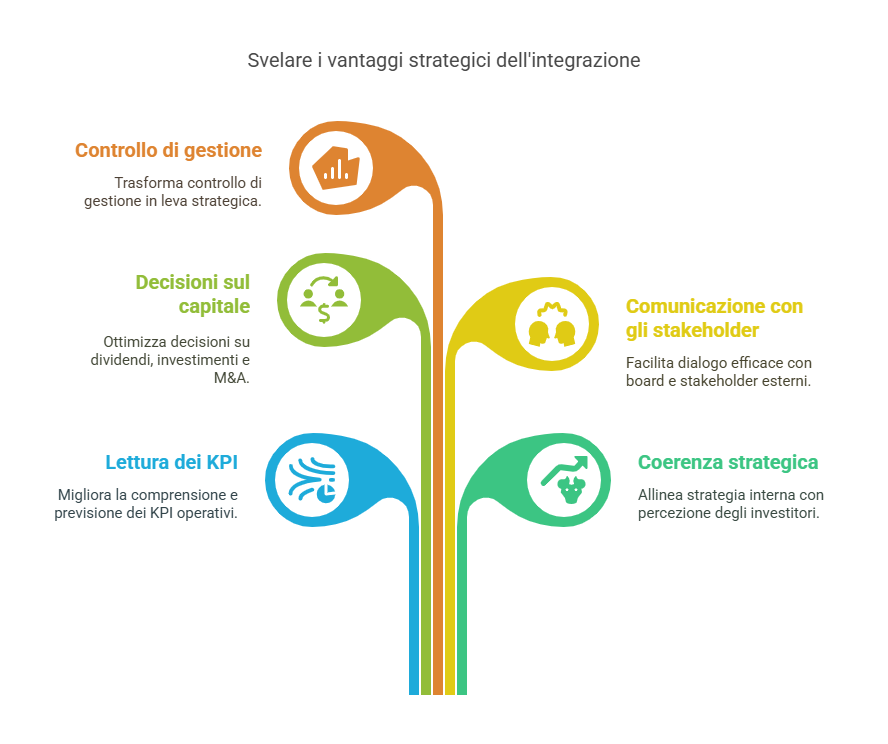

Cinque motivi per cui questa integrazione è strategica

-

Permette una lettura più completa e predittiva dei KPI operativi

-

Rafforza la coerenza tra strategia interna e percezione degli investitori

-

Aumenta la qualità delle decisioni sul capitale (dividendi, investimenti, M&A)

-

Supporta il CFO e il controller nel dialogo con il board e gli stakeholder esterni

-

Eleva il controllo di gestione da funzione operativa a leva strategica

Conclusioni

In un mondo dove l’informazione viaggia alla velocità dei dati e la fiducia degli investitori può cambiare in poche ore, le aziende più intelligenti sono quelle che sanno interpretare i segnali in modo integrato.

Un KPI, da solo, non basta. Un multiplo, senza contesto, è rumore.

Ma unendo le due prospettive — quella del gestore e quella del mercato — è possibile costruire un modello di analisi più potente, più profondo e, soprattutto, più utile per prendere decisioni ad alto impatto.

Controllo di gestione e analisi azionaria non devono più parlarsi da lontano.

Devono sedersi allo stesso tavolo. E diventare, insieme, la vera bussola strategica dell’impresa.